10 types de placement REER populaires - Lequel est fait pour vous ?

Vous voulez faire travailler votre argent pour vous et vous rechercher le meilleur placement REER dans lequel investir, n’est-ce pas ?

Pour vous assurer une retraite confortable, le régime enregistré d’épargne-retraite est plus qu’un simple compte d’épargne. En fait, le REER est le principal outil d’épargne-retraite que vous pouvez personnaliser selon vos objectifs financiers et votre tolérance au risque.

- Comment savoir quel placement vous correspond réellement ? Pour vous aider à trouver celui qui vous convient le mieux, cet article présente 10 types de placement REER populaires et adaptés à différents profils d'investisseurs.

Investisseur prudent, ambitieux ou un peu des deux, il y a un placement REER fait pour vous !

Pourquoi le REER est un outil flexible pour épargner ?

Non, le REER n’est pas un placement ! En réalité, le REER est un outil incroyablement flexible pour épargner, parce qu’il s’adapte facilement à votre réalité financière, peu importe où vous en êtes dans la vie.

Vous avez le contrôle total sur le type de placements que vous choisissez. Que vous soyez plus conservateur avec des placements sécuritaires comme les CPG ou que vous soyez prêt à prendre des risques avec des actions, il y a toujours une option qui correspond à votre style d’investisseur.

Un autre gros avantage ? Les cotisations au REER vous permettent de réduire vos impôts tout de suite. Et ce n’est pas tout ! L’argent que vous mettez dans votre REER croît à l’abri de l’impôt jusqu’au moment où vous en aurez besoin à la retraite. Vous maximisez ainsi vos rendements sans devoir penser à l’impôt chaque année.

Et si la vie vous réserve des surprises, comme l’achat d’une maison ou un retour aux études, votre REER peut vous venir en aide. En effet, vous pouvez retirer de l’argent sans payer d’impôts grâce à des programmes comme le RAP ou le REEP.

Le REER vous offre une flexibilité incomparable !

Comment personnaliser le REER à votre image ?

Le processus de personnalisation de votre REER consiste à y insérer tous les placements que vous voulez. Vous créez un portefeuille sur mesure pour votre avenir financier.

Vous optez pour des options de placement qui correspondent à vos objectifs de retraite, à vos moyens financiers actuels, à vos valeurs et à votre tolérance au risque. Le REER tient 100% compte de votre réalité.

Voici quelques façons de rendre votre REER vraiment « vous » :

- Choisissez des placements qui vous ressemblent

Si vous aimez jouer la sécurité, optez pour des CPG ou des obligations qui protègent votre capital. Si vous avez un côté aventurier, pourquoi ne pas investir dans des actions ou des fonds plus audacieux ?

Vous pouvez même miser sur des placements socialement responsables si l’environnement et l’éthique vous tiennent à cœur.

- Adaptez vos cotisations à votre situation

Il y a des moments dans la vie où l’on peut épargner plus, et d’autres où c’est plus difficile. Avec le REER, vous pouvez ajuster vos cotisations en fonction de votre revenu.

Vous avez eu une grosse prime cette année ? Vous pouvez augmenter vos cotisations pour réduire vos impôts. Une année plus serrée ? Diminuez-les ou mettez-les en pause, tout simplement.

- Restez flexible avec vos objectifs

Que vous épargniez pour la retraite, l’achat d’une maison, un retour aux études ou que vos projets changent en cours de route, aucun problème. Le REER s’adapte à vos plans !

Placement REER - Quel est le rôle du profil d’investisseur ?

Votre profil d’investisseur est déterminant dans la manière dont vous allez investir. Voyez-le comme un miroir qui reflète vos préférences, vos objectifs financiers et votre attitude face au risque.

En fait, chaque individu a des objectifs, une tolérance au risque et un horizon de placement différents. Ainsi, votre profil influence directement le type de placement qui vous convient le mieux.

Comment le profil d’investisseur impacte-t-il votre approche du placement REER ?

Tolérance au risque

Votre profil d’investisseur détermine combien de risques vous êtes prêt à prendre.

- Si vous êtes plutôt conservateur, vous pourriez préférer des placements sûrs, comme les CPG ou les obligations, qui offrent des rendements plus modestes, mais plus sécurisés.

- Si vous êtes plus audacieux, vous pourriez être enclin à investir dans des actions ou des fonds communs de placement plus volatils, espérant ainsi des rendements plus élevés à long terme.

Objectifs d’investissement

Votre profil influence également vos objectifs financiers.

- Si vous prévoyez d’utiliser votre REER pour un achat immobilier dans quelques années, vous pourriez opter pour des investissements plus stables.

- Si vous êtes plus audacieux, vous pourriez être enclin à investir dans des actions ou des fonds communs de placement plus volatils, espérant ainsi des rendements plus élevés à long terme.

Horizon de placement

Le temps que vous avez avant de devoir retirer des fonds de votre REER est un facteur clé.

- Un jeune investisseur, qui a plusieurs décennies avant la retraite, peut se permettre de prendre plus de risques

- Un investisseur proche de la retraite devrait privilégier la préservation du capital.

Répartition des actifs

Votre profil d’investisseur aide à définir la répartition de votre portefeuille entre différentes classes d’actifs (actions, obligations, liquidités, etc.).

Une bonne répartition permet de diversifier vos investissements et de mieux gérer le risque global de votre REER.

Connaître votre profil d’investisseur est la première étape à franchir pour bâtir un portefeuille d’investissements. Non seulement essentielle à la sélection de vos placements, elle vous permet de rester en phase avec votre tolérance au risque.

Quels sont les profils d'investisseurs typiques ?

Actuellement, il existe 3 principaux profils d’investisseurs. Les voici :

Investisseur prudent (conservateur)

Si vous êtes du genre à préférer la sécurité, vous vous identifierez probablement à ce profil.

En tant qu’investisseur conservation, vous êtes le type de personne qui veut voir son capital protégé et qui évite le stress lié à la volatilité du marché. Vous vous tournez vers des investissements sûrs comme les CPG ou les obligations.

Vous savez que les rendements sont plus modestes, mais pour vous, la sécurité prime avant tout.

Investisseur équilibré

Vous cherchez un juste milieu entre sécurité et croissance ? Ce profil pourrait vous convenir parfaitement.

Vous êtes prêt à prendre un certain risque pour maximiser vos rendements, tout en gardant un œil sur la préservation de votre capital.

Avec une répartition entre actions et placements moins risqués, vous adoptez une approche réfléchie qui vous permet de dormir sur vos deux oreilles, tout en espérant que votre portefeuille prenne de la valeur à long terme.

Investisseur dynamique (croissance)

Si vous êtes à l’aise avec les fluctuations du marché et que vous êtes prêt à prendre des risques pour atteindre des rendements plus élevés, vous faites partie de ce groupe.

Vous investissez principalement dans des actions et des fonds communs de placement plus agressifs.

Votre horizon de placement est long, ce qui vous donne la liberté de viser des gains potentiels élevés, même si cela signifie que la valeur de votre portefeuille varie considérablement d’une année à l’autre.

Ces profils ne sont pas gravés dans la pierre. En effet, vous pouvez vous situez entre deux ou tout simplement évoluer d’un type à l’autre au fil des années.

À ce jour, à quel profil vous identifiez-vous ? Si vous ne savez pas quel est votre profil d’investisseur, faites appel à un conseiller financier dès maintenant !

10 types de placement REER populaires pour épargne pour la retraite

Êtes-vous à la recherche des taux de placement REER les plus compétitifs, des placements les plus sécuritaires ou des placements qui s’alignent à votre profil d’investisseur ? Avec la diversité des produits financiers offerts au Québec, le choix peut être déroutant.

Cependant, il est essentiel de bien comprendre les différentes options qui s’offrent à vous pour maximiser vos économies en vue de la retraite.

Afin d’ouvrir vos horizons, voici 10 types de placement REER populaires qui pourraient vous convenir :

Profil d’investisseur conservateur

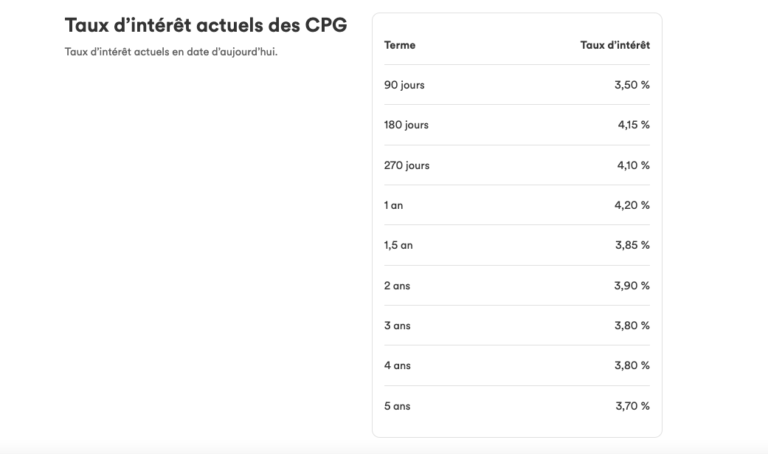

#1. Certificat de placement garanti (CPG) Banque Nationale

*Taux en date du 9 octobre 2024*

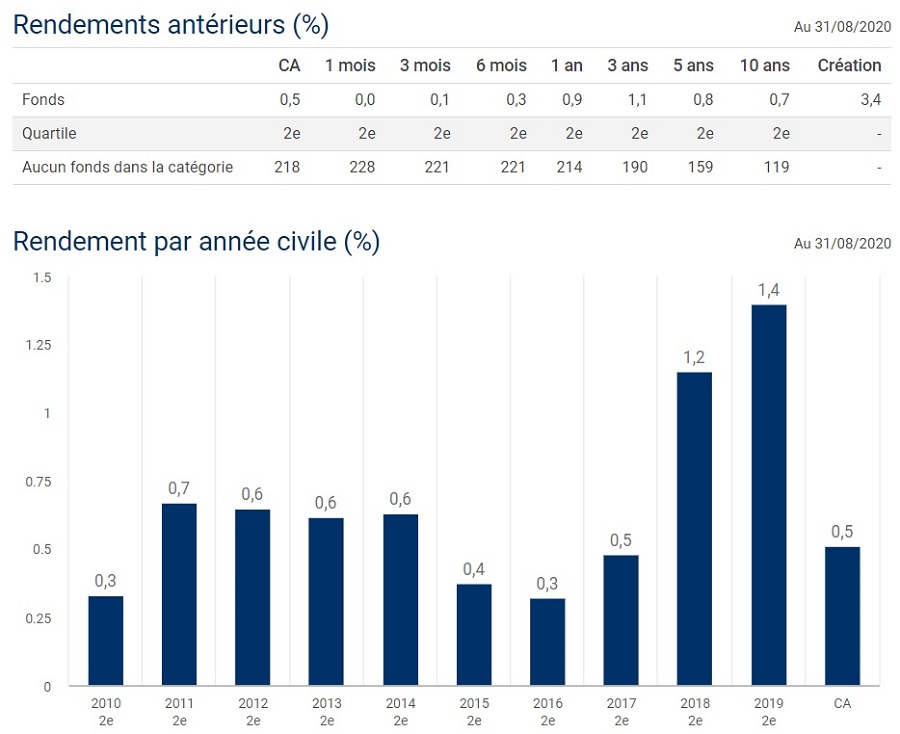

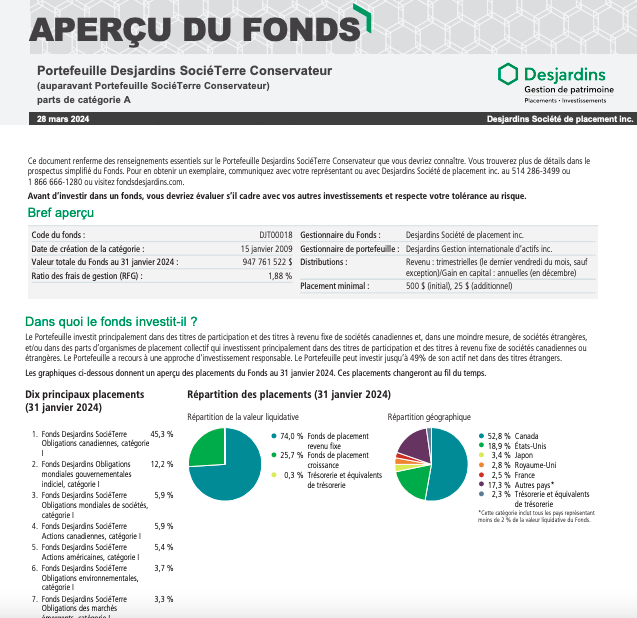

#2. Portefeuille Desjardins SociéTerre Conservateur

Risque : Faible à moyen

Rendement depuis la création : 3,74 %

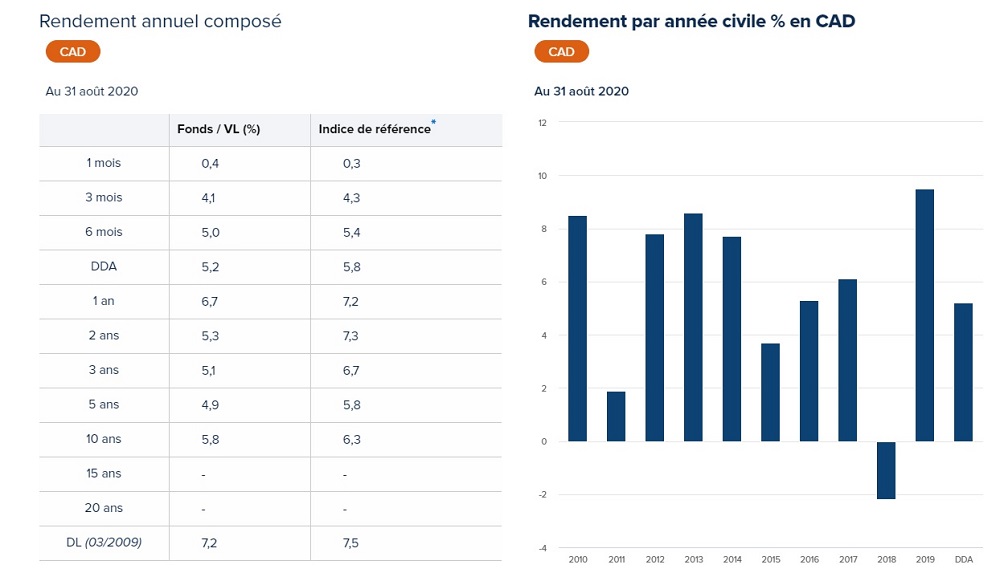

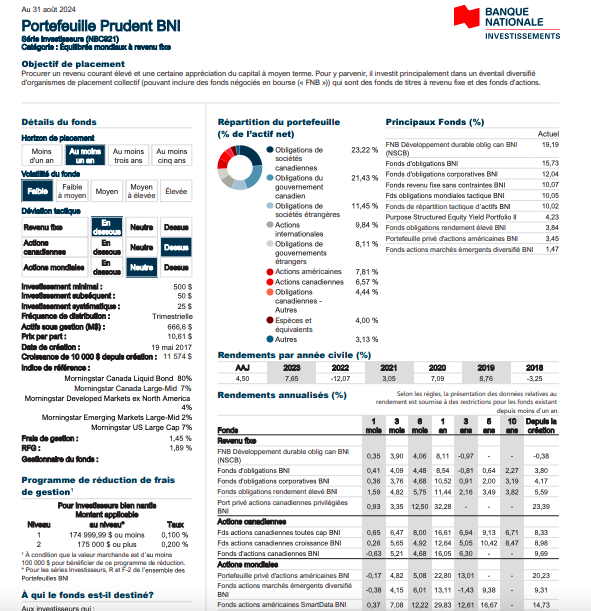

#3. Portefeuille Prudent BNI

Risque : Faible

Rendement depuis la création : 2,03 %

Profil d’investisseur équilibré

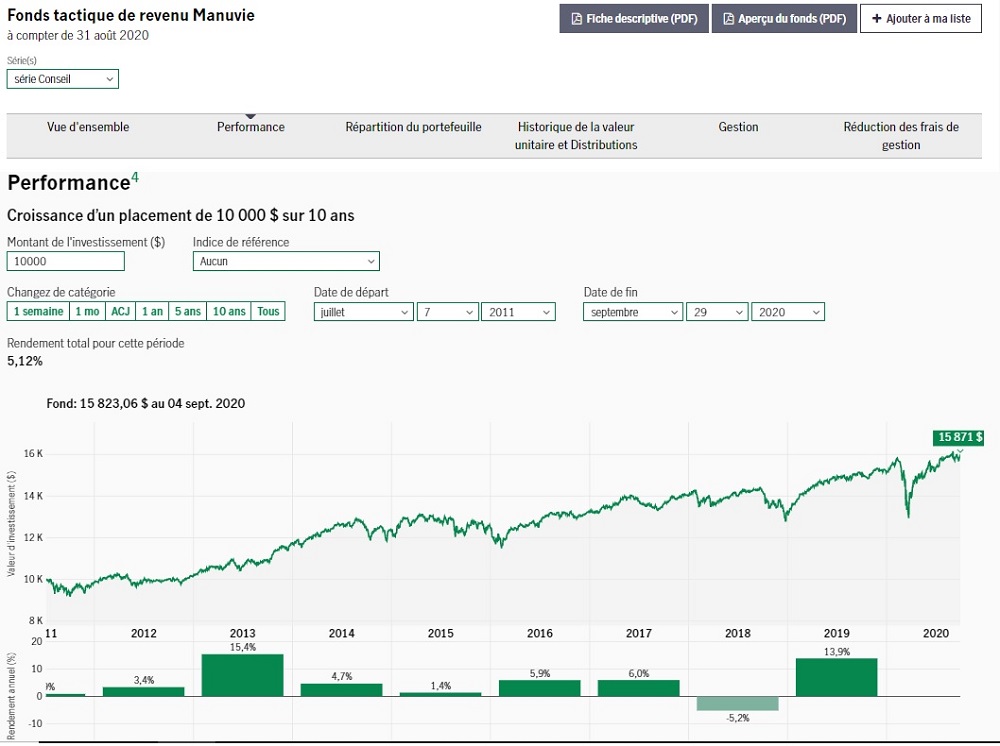

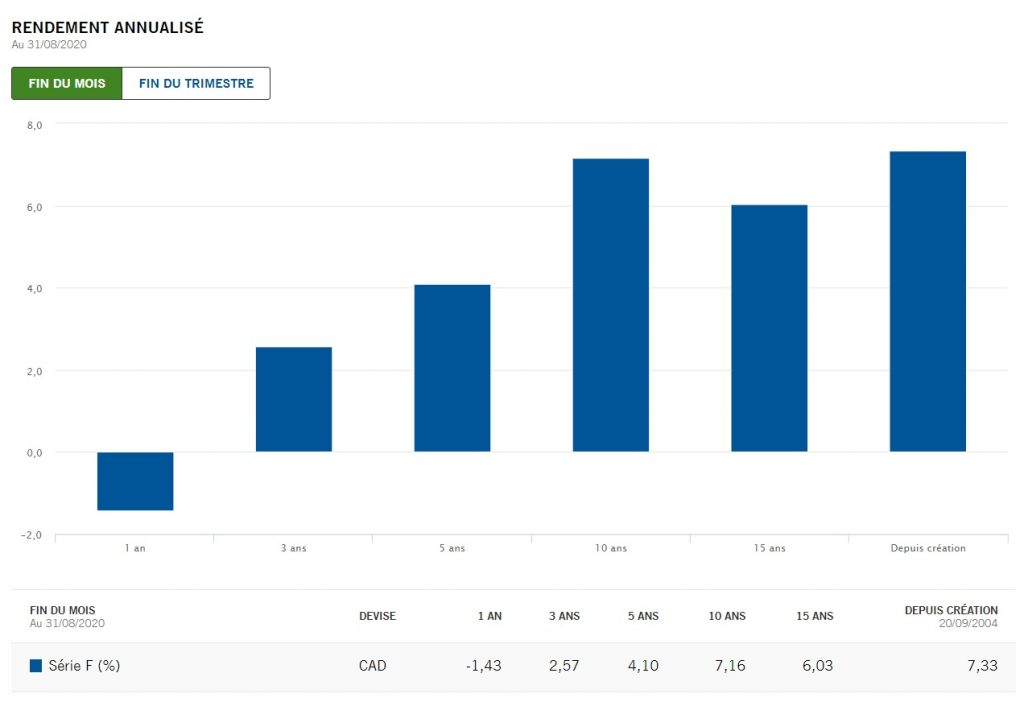

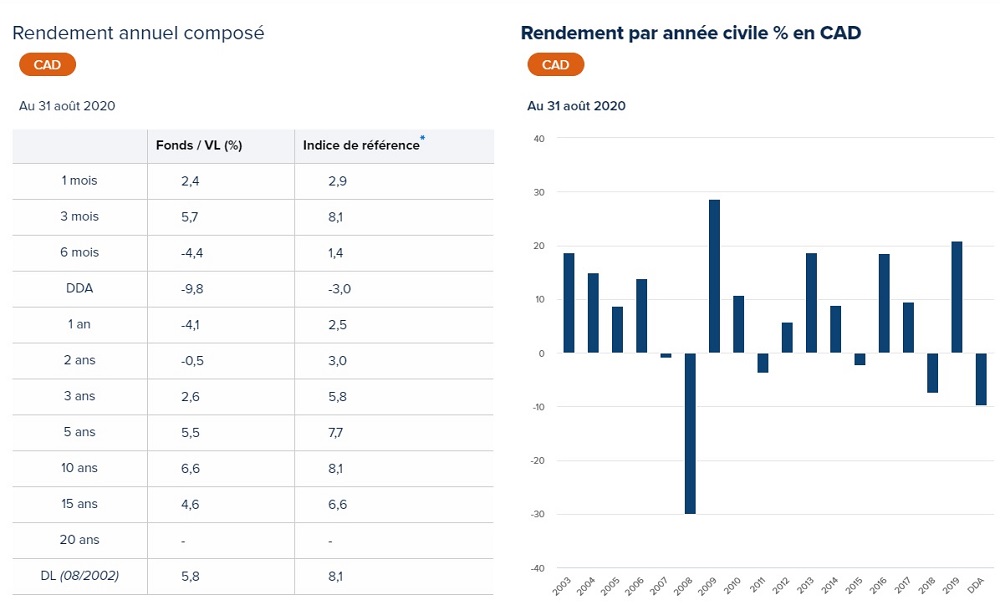

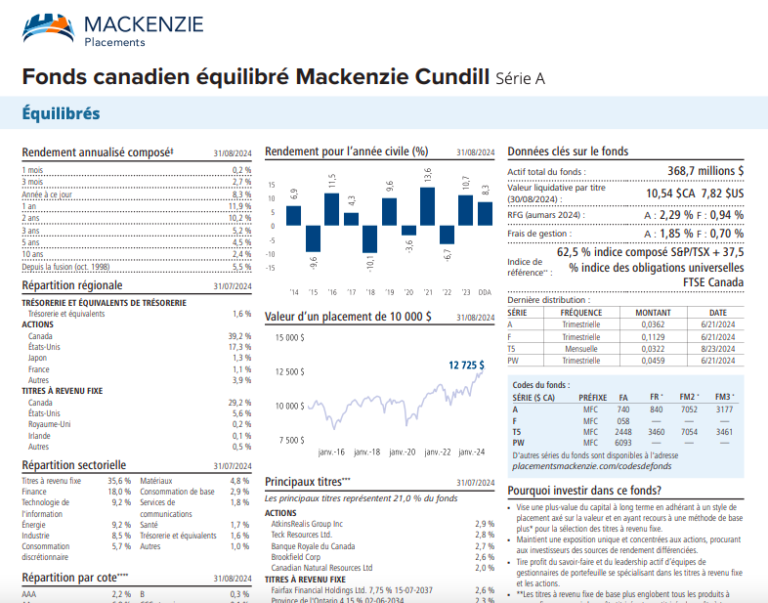

#4. Fonds canadien équilibré Mackenzie Cundill

Risque : Faible à moyen

Rendement depuis la création : 6,6 %

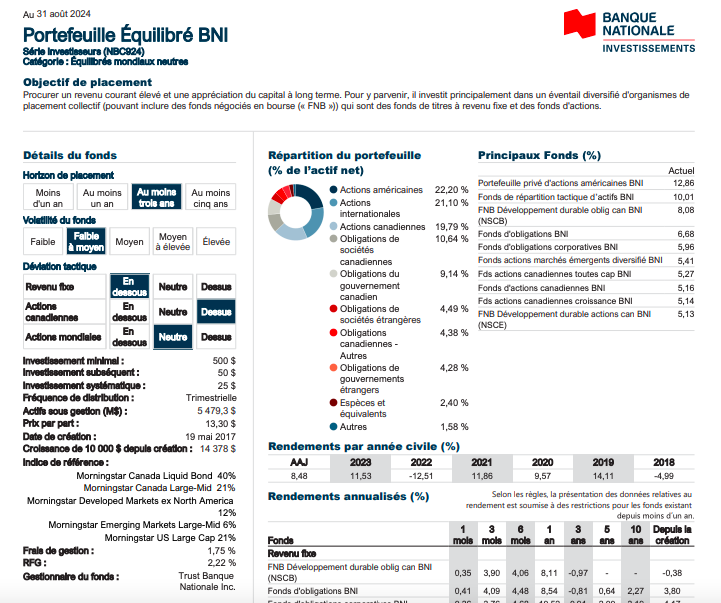

#5. Fonds équilibré BNI

Risque : Faible à moyen

Rendement depuis la création : 5,1 %

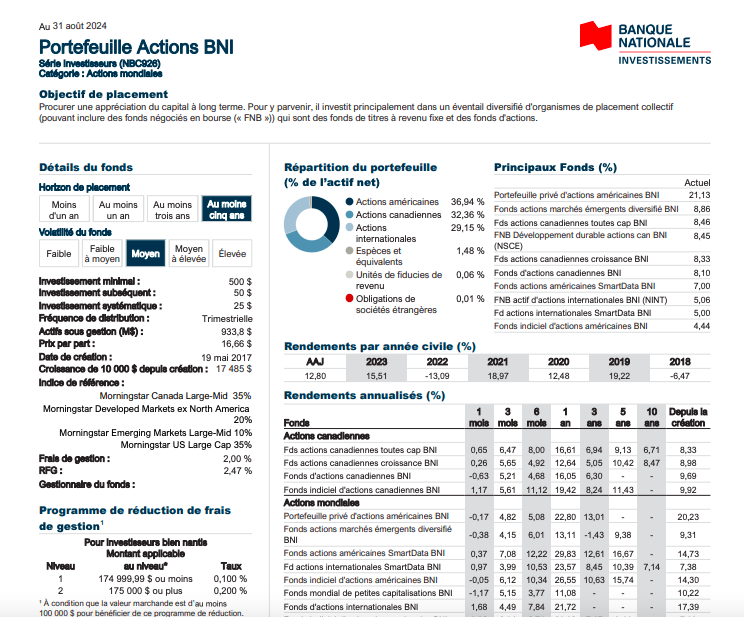

#6. Fonds Actions BNI

Risque : Moyen

Rendement depuis la création : 7,97 %

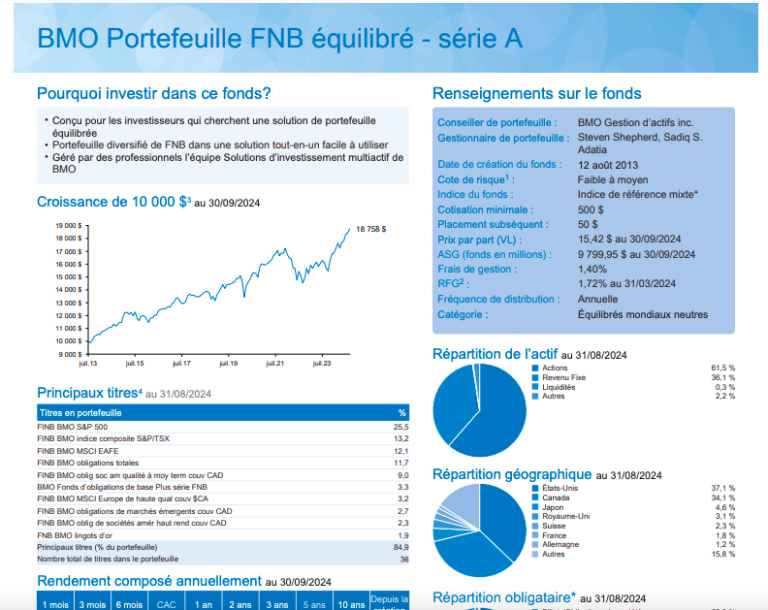

#7. BMO Portefeuille FNB équilibré

Risque : Faible à moyen

Rendement depuis la création : 5,8 %

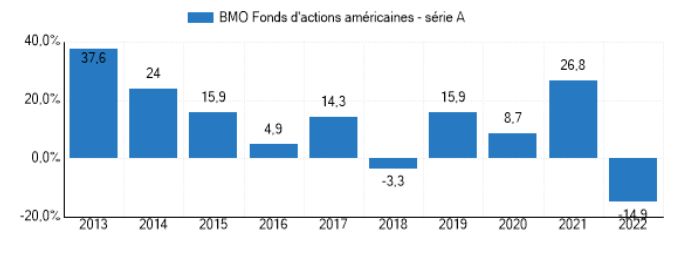

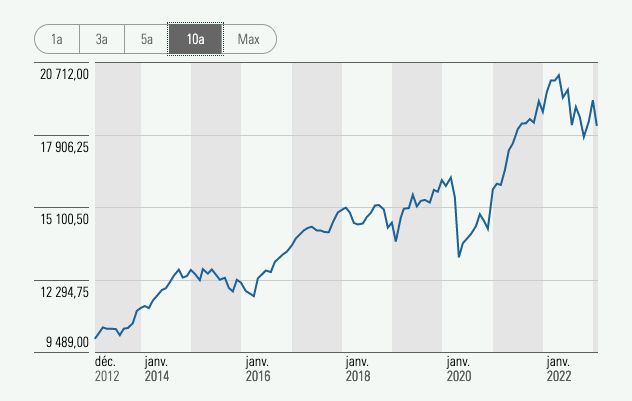

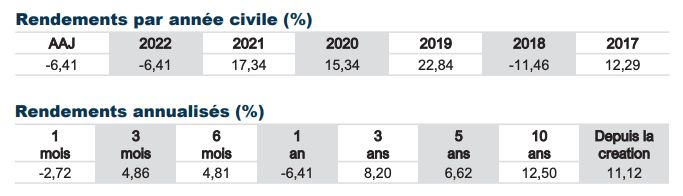

Profil d’investisseur croissance

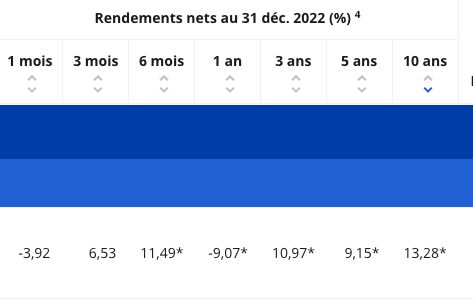

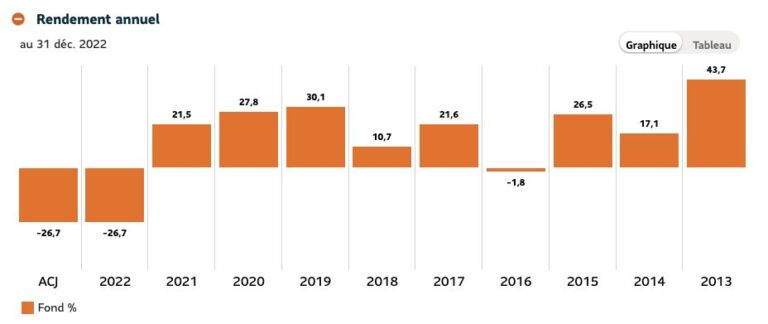

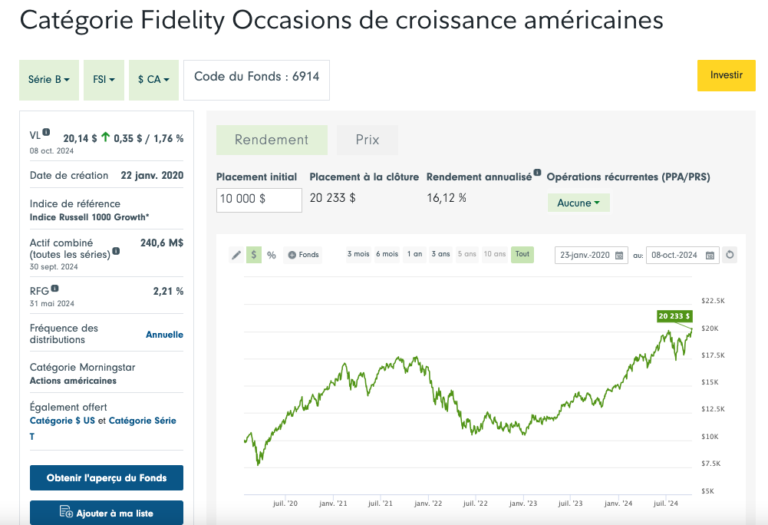

#8. Fidelity Occasions de croissance américaines

Risque : Moyen à élevé

Rendement depuis la création : 15,62 %

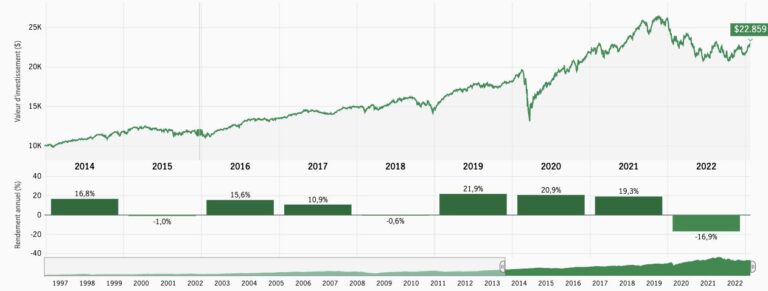

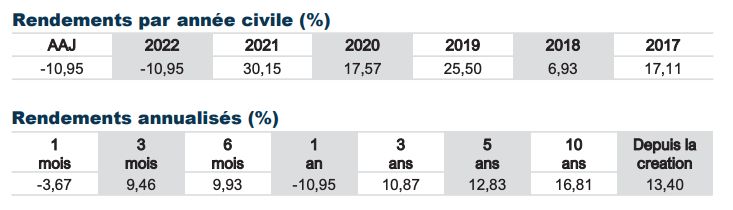

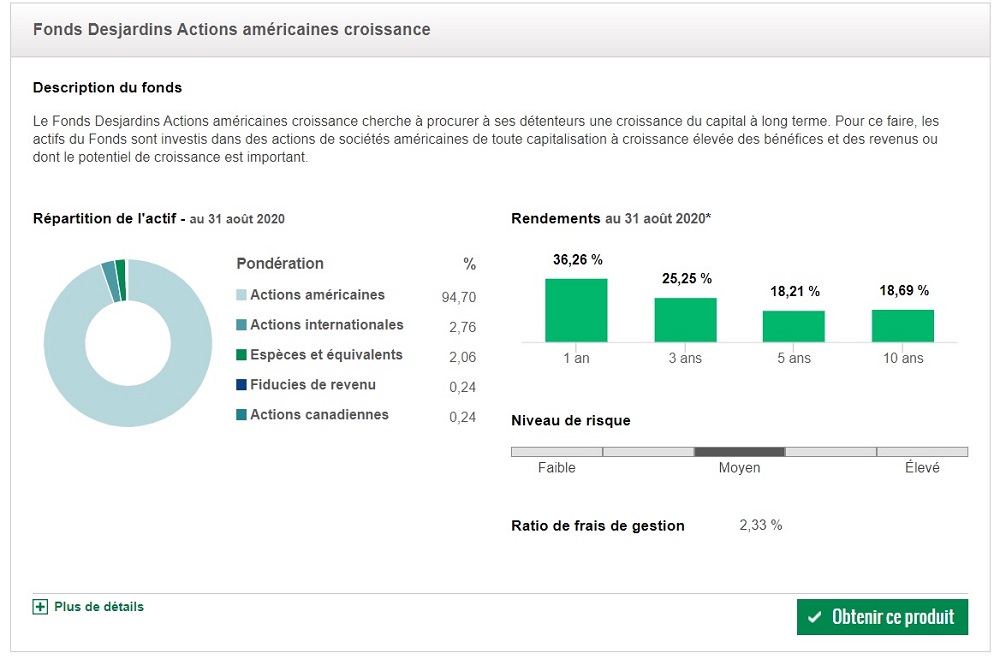

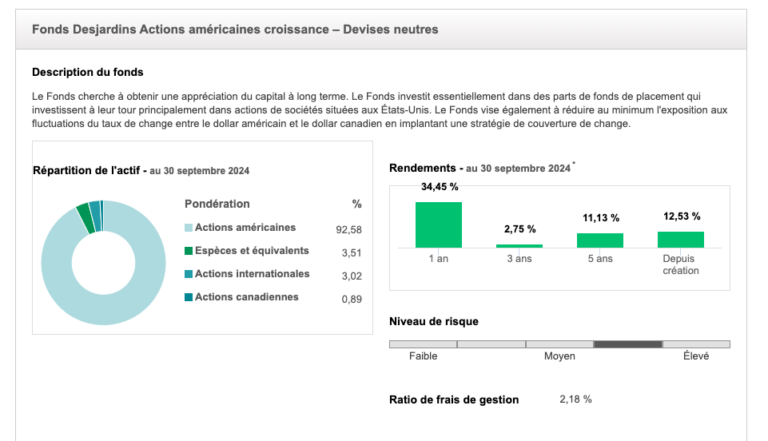

#9. Fonds Desjardins Actions américaines Croissance - Devises neutres

Risque : Moyen à élevé

Rendement depuis de la création : 12,53 %

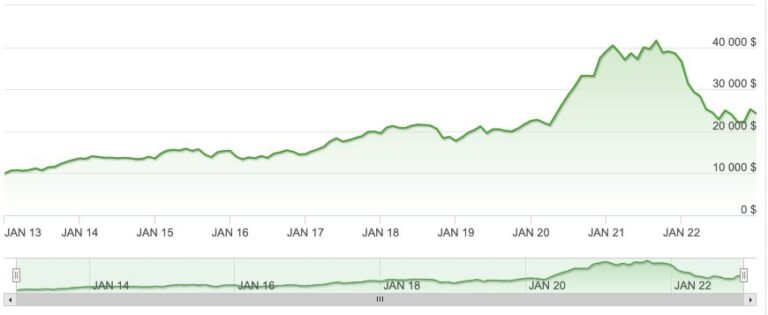

#10. Cryptomonnaie - Bitcoin

Malgré le potentiel qu’offrent ces placements pour la croissance de votre REER, ne vous limitez pas à cette sélection. Contactez un conseiller financier pour vous aider dans l’établissement d’une stratégie d’investissement béton !

Comment déterminer quel type de placement REER est fait pour vous ?

Si l’investissement financier n’est pas un domaine dans lequel vous vous sentez entièrement à l’aise, n’hésitez pas à demander de l’aide à un professionnel.

Le conseiller financier est là pour évaluer votre situation, vous aider à fixer vos objectifs d’épargne, créer un plan d’épargne aligné à votre situation financière actuelle et déterminer les meilleures opportunités d’investissement.

Afin de vous offrir une vue d’ensemble du processus, voici les étapes à suivre pour déterminer quels placements sont faits pour vous :

- Consultez un conseiller financier

- Déterminez votre profil d’investisseur

- Respectez votre niveau de tolérance au risque

- Basez-vous sur votre horizon de placement

- Explorez les types de placement

- Évaluez l’historique de taux de rendement

- Vérifiez les conditions d’investissement (frais de gestion, montant minimum)

Calcul placement REER - Comment calculer le montant à cotiser à votre REER ?

Le calcul du montant à cotiser à votre REER n’a pas besoin d’être compliqué. Avec une compréhension claire de votre maximum déductible, une évaluation de vos besoins financiers et éventuellement l’aide d’un calculateur en ligne, vous aurez toutes les informations en main pour calculer le montant optimal de cotisations REER.

Quelles sont les étapes à suivre ?

- Étape #1. Évaluez votre situation et fixez des objectifs financiers

Combien souhaitez-vous épargner pour la retraite ? Avez-vous d’autres projets à court ou moyen terme ? En vous posant ces questions, vous pouvez ajuster votre montant de cotisation en fonction de vos besoins personnels et de votre situation financière actuelle.

- Étape #2. Déterminez votre maximum déductible au titre des REER

Chaque année, l’Agence du revenu du Canada (ARC) fixe un plafond pour les cotisations REER, basé sur votre revenu de l’année précédente.

Ce montant représente 18 % de votre revenu annuel, jusqu’à un plafond maximum annuel (par exemple, 31 560 $ pour 2024). Consultez votre avis de cotisation pour connaître votre maximum déductible.

- Étape #3. Considérez vos droits de cotisation inutilisés

Si vous avez déjà contribué à votre REER ou si vous avez des cotisations d’années précédentes que vous n’avez pas utilisées, cela affecte le montant que vous pouvez encore cotiser. Assurez-vous de garder une trace de ces informations pour maximiser votre potentiel d’épargne.

- Étape #4. Utilisez un calculateur REER ou communiquez avec un conseiller financier

Utiliser un calculateur REER en ligne est une excellente façon d’estimer vos cotisations et d’optimiser vos économies.

Si vous préférez une approche plus personnalisée, n’hésitez pas à communiquer avec un conseiller financier. Ils sont disponibles pour vous aider à établir un plan adapté à vos besoins et à vos objectifs financiers.

Quels sont les 9 conseils à suivre pour maximiser et faire croître votre REER ?

Investir dans un placement à un haut taux de rendement n’est pas l’unique moyen de faire de l’argent avec ses placements.

Même si c’est franchement avantageux, appliquer plusieurs conseils pratiques et stratégiques vous aidera à tirer le meilleur parti de vos placements REER.

Comment faire fructifier votre REER ?

- Investissez au REER dès aujourd’hui

- Cotisez selon le plafond maximum chaque année

- Automatisez vos cotisations toutes les semaines, deux semaines, mois

- Réinvestissez votre retour d’impôt

- Ouvrez un REER pour votre conjoint

- Maximisez vos droits de cotisation en rattrapant le retard

- Diversifiez vos placements

- Profitez des avantages d’un marché baissier

- Décaissez votre REER le plus tard possible

D’apparence mineure, chaque ajustement compte ! Effectivement, en vue de vous bâtir un avenir financier, chaque décision a un impact significatif sur la croissance de votre épargne-retraite.

Explorez les meilleures options de Placement REER et investissez dès maintenant !

Quel est le meilleur placement à l’heure actuelle ? La vérité, c’est qu’il n’y a pas de réponse unique.

Qu’il s’agisse d’actions, de fonds communs de placement ou de FNB, chaque option a ses avantages. L’important est de commencer à investir dès maintenant pour profiter des avantages fiscaux et faire croître votre épargne.

- Prenez le temps d'explorer ces choix avec un conseiller financier de votre secteur. Remplissez le formulaire disponible via cet article pour communiquer avec un expert en REER.

Ne laissez pas passer l’occasion de faire croître votre épargne-retraite !