DES CONSEILLERS FINANCIERS SPÉCIALISÉS

EN OPTIMISATION REER, MOTIVÉS À VOUS AIDER

À EN AVOIR LE MAXIMUM DANS VOS POCHES

Des stratégies et solutions recommandées et conçues spécialement selon votre situation, vos objectifs et vos besoins. Vous désirez cotiser à votre REER, mais vous ne savez pas où donner de la tête pour connaître vos droits de cotisation réels, pour savoir combien d’argent vous allez récupérer, pour faire des placements avisés et pour maximiser à 100% vos retours d’impôts ? Nos partenaires sont là pour vous aider à tous les niveaux !

Dernière étape

pour Comparez vos options REER , CELI , PLACEMENT 2020-2021

Dernière étape pour Comparez vos options

REER , CELI , PLACEMENT 2020-2021

-

Vos renseignements demeurent confidentiels

Vos renseignements demeurent confidentiels

-

La Sécurité des données est

La Sécurité des données est

garantie par un cryptage 256 bits -

La demande ne vous engage à rien

La demande ne vous engage à rien

et vous permet d’évaluer vos options

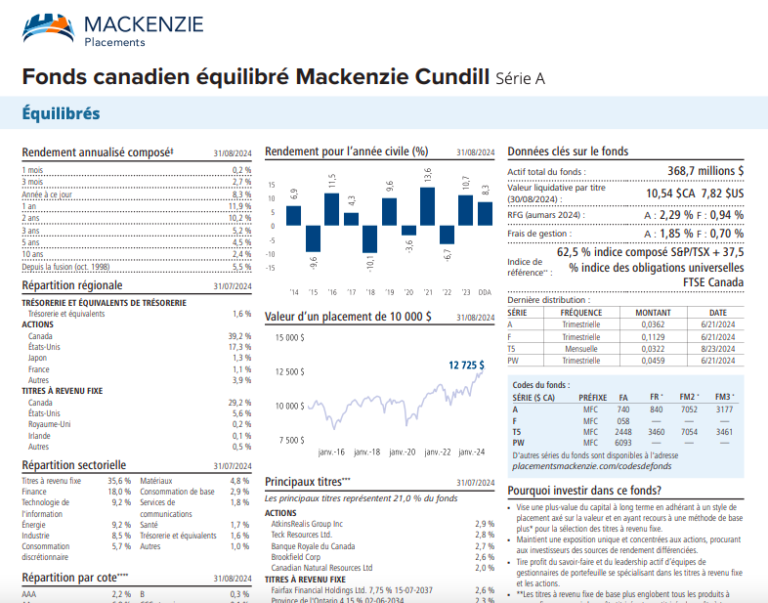

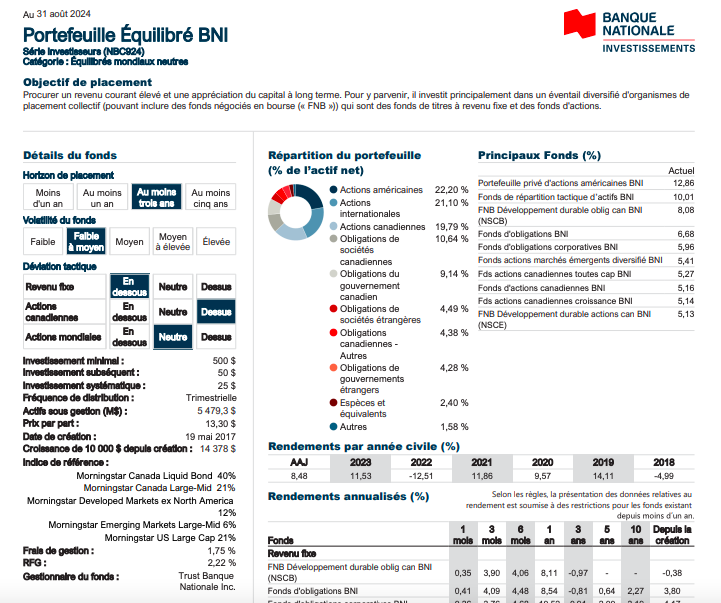

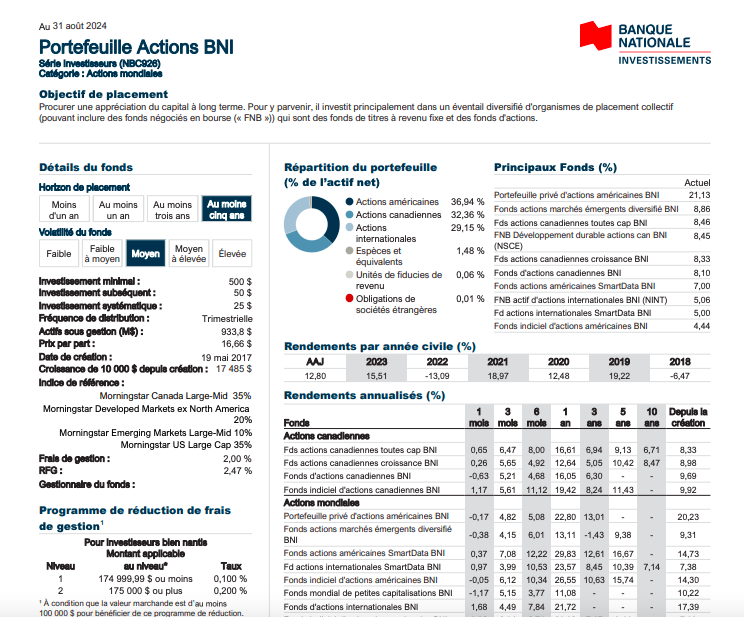

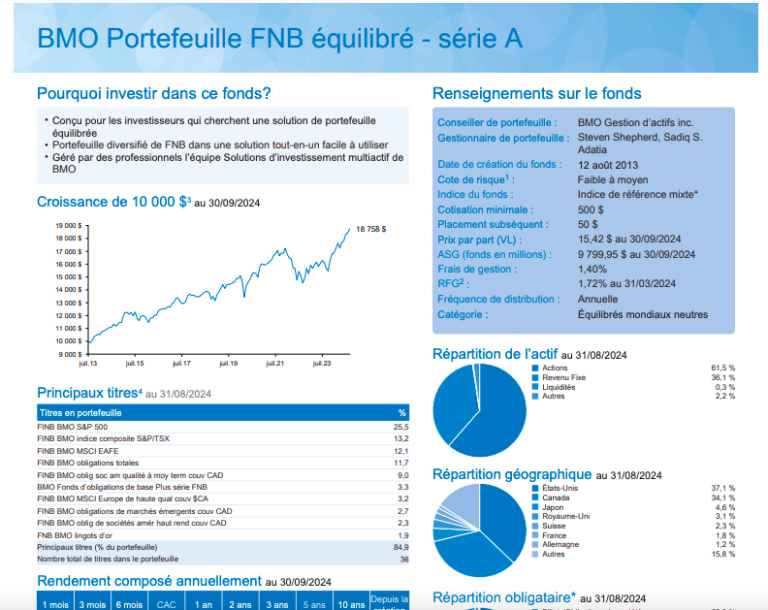

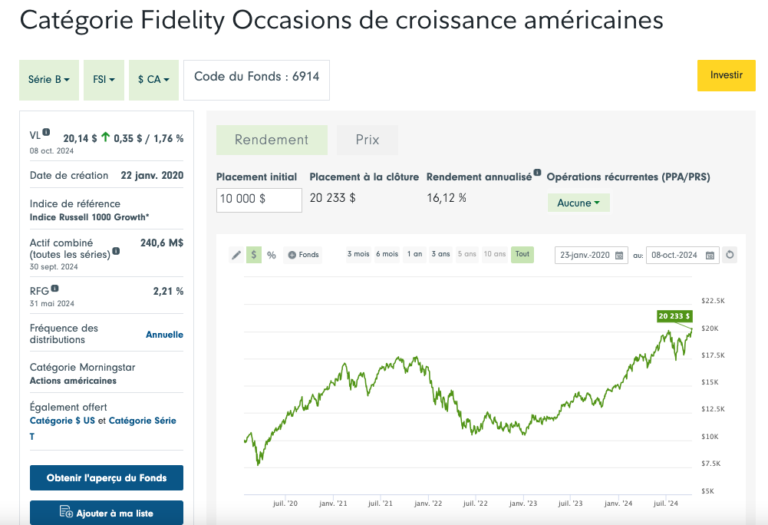

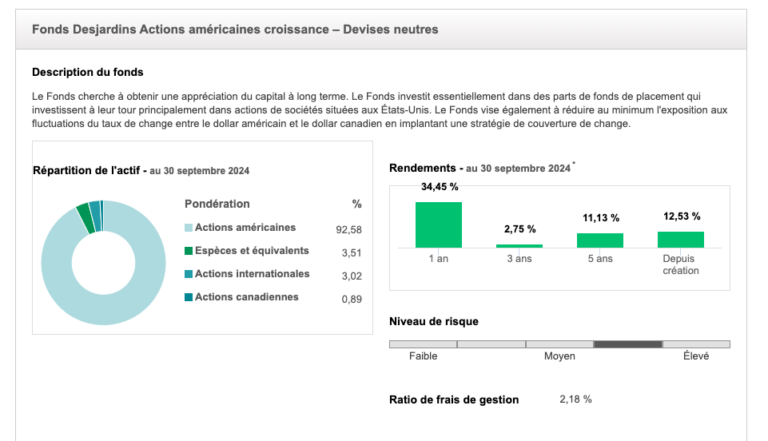

REER et Celi pour l'année 2025 : Maximisez votre retour d'impôt & comparez les rendements

Droits de cotisation, retour d’impôts optimaux, REER traditionnels et spécialisés